| Utolsó módosítás: 2018-01-18 21:00:24 |

|

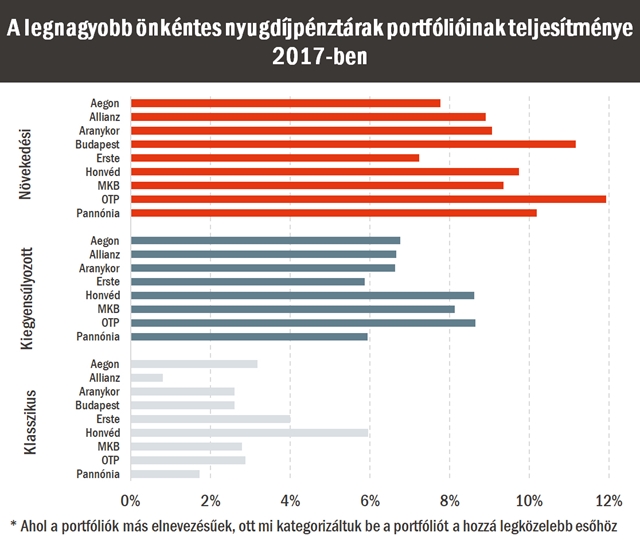

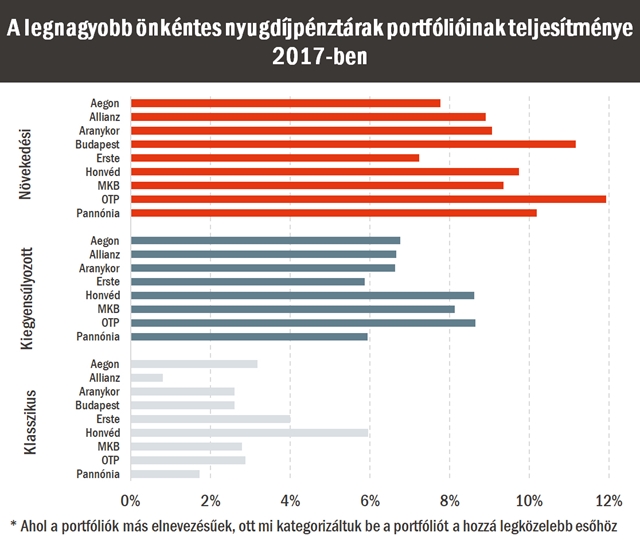

Az önkéntes nyugdíjpénztárak növekedési portfóliói közül több is 10% feletti teljesítményt ért el tavaly. A nagy pénztárak között 12% volt a legmagasabb hozam, ami azt jelenti, hogy megérte a kockázatosabb portfólió választása.  A három dedikált nyugdíjcélú-megtakarítás (önkéntes nyugdíjpénztár, nyugdíj-előtakarékossági számla és a nyugdíjbiztosítás) közül az önkéntes nyugdíjpénztári hozamok a leginkább összehasonlíthatók az elszámoló-egységes árfolyamok közzététele miatt. Ebben az esetben nem kell befektetés döntéseket meghozni (ami befolyásolja az elérhető hozamot is), hanem csak az elérhető portfóliók közül kell egyet választani. Ezek a portfóliók alapesetben kockázat szerint emelkedő sorrendben: Klasszikus, Kiegyensúlyozott, illetve Növekedés portfólió. A három dedikált nyugdíjcélú-megtakarítás (önkéntes nyugdíjpénztár, nyugdíj-előtakarékossági számla és a nyugdíjbiztosítás) közül az önkéntes nyugdíjpénztári hozamok a leginkább összehasonlíthatók az elszámoló-egységes árfolyamok közzététele miatt. Ebben az esetben nem kell befektetés döntéseket meghozni (ami befolyásolja az elérhető hozamot is), hanem csak az elérhető portfóliók közül kell egyet választani. Ezek a portfóliók alapesetben kockázat szerint emelkedő sorrendben: Klasszikus, Kiegyensúlyozott, illetve Növekedés portfólió.

Pénztáranként eltérhetnek ezek az elnevezések, illetve néhány pénztár ennél kevesebb portfóliót tart fent, de akad olyan szolgáltató is, amelyiknél további portfólióból lehet válogatni. Azt is érdemes tudni, hogy bizonyos pénztárak csak adott vállalat vagy szektor dolgozóit tömörítik, így belépni csak munkavállalóként vagy családtagként lehetséges. Ilyen a nagyobb pénztárak közül a Honvéd Közszolgálati Pénztár.

Kíváncsi rá, hogy mennyit tudna összegyűjteni nyugdíjas korára? Használja a kalkulátort és kiderül!

2017-es hozamok

Bankmonitor Bankmonitor

Növekedési portfóliók

Az ábrából kitűnik, hogy a legnagyobb pénztárak közül három is 10% feletti teljesítményt ért el. Legmagasabb éves hozammal az OTP növekedési portfóliója büszkélkedhet a maga 11,9%-os hozamával. De a Budapest 11,3%-a és a Pannonia 10,2%-a is irigylésre méltó. Érdemes azt is kiemelni, hogy a nagy pénztárak közül 2017-ben a leggyengébben teljesítő Erste is 7,2%-ot ért el a növekedési portfóliójával, miközben az átlag 9,5% lett.

Kiegyensúlyozott portfóliók

A kiegyensúlyozott portfóliók átlagos teljesítménye akkora volt, mint a legnagyobb pénztárak növekedés portfólióiból a legkevesebbet teljesítő (7,2%). Az első helyen itt is az OTP állt 8,65%-os teljesítményével, míg a második közvetlenül mögötte a Honvéd volt 8,62%-kal, míg a képzeletbeli dobogó legalsó fokán a MKB állt 8,13%-os teljesítménnyel.

Klasszikus portfóliók

A legkevésbé kockázatos portfóliók mezőnye összeér a kiegyensúlyozott portfóliók teljesítményével: a legtöbb hozamot teljesítő Honvéd pénztár (6%) megelőzte a kiegyensúlyozott portfólió leggyengébb teljesítményű pénztárát. Ráadásul a 6% jelentősen több, mint akár a második legjobb teljesítményű Erste 4%-a, vagy a harmadik helyen lévő 3,2%-a. Az átlag pedig 0,8%-volt.

Véleményünk szerint azért a 6%-ért cserébe nagyobb kockázatot is kellett vállalnia a Honvédnek, mint egy átlagos versenytársának. Erre utal az is, hogy a pénztár befektetési politikája szerint a klasszikus portfólióban akár 12%- is lehet (a cél 8%) a részvények aránya. Mivel tavaly nagyon szép teljesítményt mutattak fel a hazai és nemzetközi tőzsdék, ezért valószínűleg jó kötvénypiaci pozíciók mellett a részvények is megemelték a portfólió hozamát.

A hosszú távú teljesítmények fontosabbak

A nyugdíjcélú-megtakarítások tipikusan hosszú távú befektetések. Sokaknak 15-20 vagy akár 30 vagy még több év van a nyugdíjba vonulásig. Ehhez jöhet még a nyugdíjban eltöltött idő, ami folyamatosan emelkedve már közelít a 20 évhez.

Ezek alapján a 2017-es rövid távú teljesítményekből nem vonnánk le hosszabb távú következtetést. Ezért érdemes mindig szem előtt tartani a pénztárak hosszú távú teljesítményét is. Az MNB legutolsó hosszú távú teljesítményeket feldolgozó anyaga 2016-os, de az már 15 évet ölel fel. Ezek alapján például a tavaly gyengébb teljesítményt nyújtó AEGON a második legjobb hozamot elérő pénztár a növekedés portfóliók közül.

Meglátásunk szerint a következő 10-15 évben már érvényesülni fog az a tankönyvi tétel, miszerint magasabb kockázattal magasabb hozamot lehet hosszú távon elérni. A 2002-2016 közötti adatok azt mutatták, hogy az egyes portfóliók átlagos hozamai nagyon közel voltak egymáshoz. A jövőben viszont arra számíthatunk, hogy a klasszikus felett fog teljesíteni a kiegyensúlyozott portfólió, és még ez utóbbi portfóliónál is jobb lesz a növekedési portfólió. A különbség pedig akár jelentős is lehet, magyarul érdemes lehet a magasabb kockázatot vállalni.

Még nem érkezett hozzászólás ehhez a témához.

|

A három dedikált nyugdíjcélú-megtakarítás (önkéntes nyugdíjpénztár, nyugdíj-előtakarékossági számla és a nyugdíjbiztosítás) közül az önkéntes nyugdíjpénztári hozamok a leginkább összehasonlíthatók az elszámoló-egységes árfolyamok közzététele miatt. Ebben az esetben nem kell befektetés döntéseket meghozni (ami befolyásolja az elérhető hozamot is), hanem csak az elérhető portfóliók közül kell egyet választani. Ezek a portfóliók alapesetben kockázat szerint emelkedő sorrendben: Klasszikus, Kiegyensúlyozott, illetve Növekedés portfólió.

A három dedikált nyugdíjcélú-megtakarítás (önkéntes nyugdíjpénztár, nyugdíj-előtakarékossági számla és a nyugdíjbiztosítás) közül az önkéntes nyugdíjpénztári hozamok a leginkább összehasonlíthatók az elszámoló-egységes árfolyamok közzététele miatt. Ebben az esetben nem kell befektetés döntéseket meghozni (ami befolyásolja az elérhető hozamot is), hanem csak az elérhető portfóliók közül kell egyet választani. Ezek a portfóliók alapesetben kockázat szerint emelkedő sorrendben: Klasszikus, Kiegyensúlyozott, illetve Növekedés portfólió. Bankmonitor

Bankmonitor